Software für Kassenbuchführung

Typische Funktionen und Tipps zur Auswahl von Software für das Führen von Kassenbüchern

Was ist ein Kassenbuch?

Ein Kassenbuch ist (laut Gabler Wirtschaftslexikon) eines der Grundbücher, das im Rahmen der doppelten Buchführung in Kontoform geführt wird. Im Kassenbuch wird der Bargeldbestand am Beginn eines Tages erfasst. Unternehmen müssen sämtliche Bareinnahmen und Barausgaben einzeln und vollständig aufzeichnen. Durch Erfassung der Kassenein- und ausgaben ist der jeweilige Kassenbestand an Bargeld nachvollziehbar. Kasseneinnahmen und Kassenausgaben sind täglich festzuhalten. Am Ende eines Tages sollte der Barbestand in der Kasse mit dem im Kassenbuch übereinstimmen.

Seit 2015 gelten in Deutschland Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD). Die Kassensysteme werden im Rahmen der GoBD konformen Datenverarbeitungssysteme zu den Vor- und Nebensystemen gerechnet. Für diese Kassensysteme muss nach GoBD gewährleistet sein, dass alle in den Geschäftsprozess eingeführten Vorgänge nicht mehr verändert werden können. Zu jedem Kassenbucheintrag sollten die entsprechenden Belege vorhanden sein.

Beachten Sie bitte auch die aktuelle Marktübersicht der Softwarelösungen und Erklärungen zum Thema Kassenbuch |

Wer muss ein Kassenbuch führen?

Die Verpflichtung zur Kassenbuchführung besteht für Unternehmen, die zur Bilanzierung verpflichtet sind. Dies betrifft beispielsweise Unternehmen mit einem Jahresumsatz von mehr als 600.000 Euro bzw. einem Jahresgewinn von mehr als 60.000 Euro. Liegt Ihr Unternehmen unter dieser Schwelle, unterliegen Sie lediglich den Richtlinien der einfachen Buchführung und sind nicht verpflichtet, ein Kassenbuch zu führen. Stattdessen genügt dem Finanzamt eine Gewinnermittlung in vereinfachter Form durch die sogenannte Einnahmenüberschussrechnung (EÜR). Sollte Ihr Unternehmen nicht zur Kassenbuchführung verpflichtet sein, kann es trotzdem sinnvoll sein ein Kassenbuch zu führen, wenn Sie viele Bargeldzahlungen erhalten. Sie behalten dann eine bessere finanzielle Übersicht.

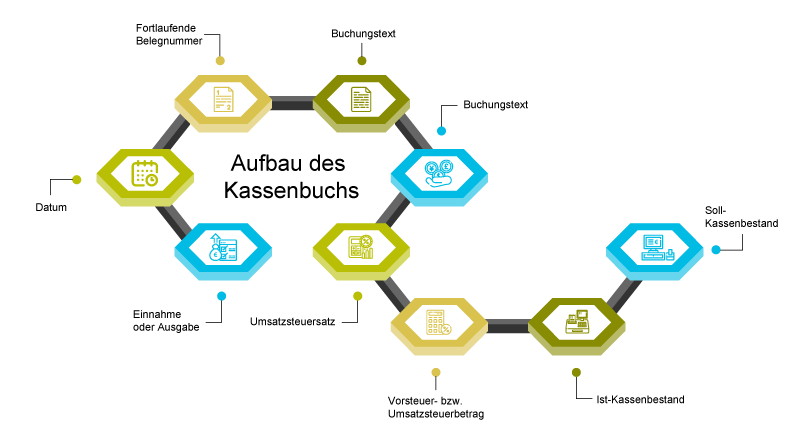

Aufbau des Kassenbuchs

Folgende Angaben sollten zu jedem Bargeld-Geschäftsvorfall im Kassenbuch enthalten sein:

- Einnahme oder Ausgabe

- Datum

- fortlaufende Belegnummer (bspw. die Rechnungsnummer)

- Buchungstext mit dem Zweck der Entnahme bzw. Einzahlung

- Betrag und Währung des Geschäftsvorfalls

- Umsatzsteuersatz in Prozent

- Vorsteuer- bzw. Umsatzsteuerbetrag

- Ist-Kassenbestand

- Soll-Kassenbestand

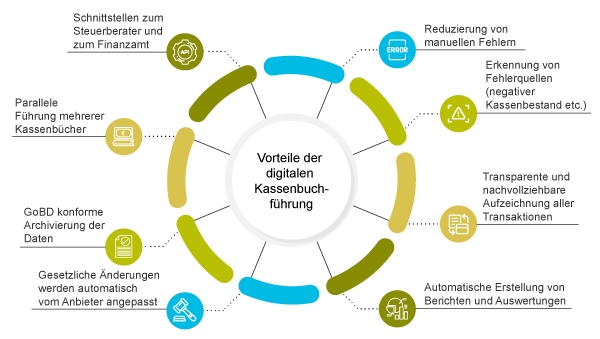

Vorteile der digitalen Kassenbuchführung

- Reduzierung von manuellen Fehlern

- Erkennung von Fehlerquellen (negativer Kassenbestand etc.)

- Transparente und nachvollziehbare Aufzeichnung aller Transaktionen

- Automatische Erstellung von Berichten und Auswertungen

- Gesetzliche Änderungen werden automatisch vom Anbieter angepasst

- GoBD konforme Archivierung der Daten

- Parallele Führung mehrerer Kassenbücher

- Schnittstellen zum Steuerberater und zum Finanzamt

Typische Funktionen von Software zum Führen von Kassenbüchern:

- Bedienung mehrerer Kassenbücher

- Dialogerfassungsmaske

- Schnellerfassungsmaske (konfigurierbar)

- Belegerfassungsmaske

- einfache Serienkontierung

- manuelle und automatische Belegnummernvergabe im Kassenbuch

- Anzeige des Kassenstands nach jeder Buchung

- Wiederkehrende Buchungen speicherbar

- Autovervollständigung der Buchungstexte

- Fehlbetragskontrollen und Korrekturbuchungen

- Quittungsdruck inkl. Adressübernahme

- Einfügen von eigenen Logos, Unterschriften etc

- Summen- und Saldenliste

- Barauszahlung mit Nachweis

- Buchungsliste

- Kassenprüfprotokoll

- Kassensturz

- Konten- und Kostenstellenzuordnung (Frei, SKR03 und SKR04 DATEV-kompatibel)

- Kontenplan mit Verzeichnisbaum beliebig änder- und erweiterbar

- selbstlernende Datenbank für Beschreibungstexte, Konten und Kostenstellen

- übersichtlicher Listendruck

- Unterstützung unterschiedlicher Mehrwertsteuersätze

- Kassenauswertung nach Konto- und Kostenstellenübersicht

- Auswertungen nach selbst definierten Kriterien

- Monatsabschluss

- Grafische Auswertung des Einnahmen- und Ausgabenverlaufs

- Datev Export

- Wiederherstellung von Kassenbuchabschlüssen

- Passwortschutz für Kassenbücher

- Benutzer- und Rechteverwaltung

- Mehrplatzfähig, Netzwerkfähig

- Verwaltung mehrerer Mandanten

Weitere spezifische Kriterien und Frage-Anregungen für die Beurteilung von Kassenbuch Software:

- Führen Sie vor der Softwareentscheidung eine gründliche Marktrecherche der potentiell geeigneten Lösungen durch. Unser Tipp: Greifen Sie dabei völlig unverbindlich auf unseren kostenfreien Recherche-Service zurück. Es werden weite Teile der Ausschreibung übernommen, potentielle Lösungen strukturiert darstellt und die Kommunikation mit den Anbietern dokumentiert!

- Fragen Sie nach den Funktionen zur Datensicherung und Datenrücksicherung. Kann dies zu jeder Zeit ausgeführt werden? Werden dabei automatisch Sicherungsverzeichnisse mit Datum und der Uhrzeit der Erstellung angelegt? Dies ist wichtig, damit der Datenbestand eines Kassenbuches prüfungssicher wieder hergestellt werden kann.

- Prüfen Sie den Umfang an Kontenrahmen (DATEV-kompatibel). Gibt es die Standardkontenrahmen SKR03, SKR04 und sind evtl. bereits angepasste Kontenrahmen für Ihre Branche (z.B. Hotel- und Gaststättengewerbe, Ärzte, Zahnärzte, Pflegeeinrichtungen etc.) vorhanden?

- Umfasst die Kassenbuchsoftware das Handling von Kundenkarten? Kann mit aufladbaren Kundenkarten bezahlt werden? Wie ist der Umgang mit Kundenkarten mit Bonuspunkten und Rabatten?

- Wird die Software seitens des Herstellers aktuell gehalten? Gibt es zeitnahe Updates, falls es Änderungen durch Gesetzgebung und Rechtsanwendung gibt?

- Ist eine Bestellerfassung und Bestandsrückmeldung von den Kassen in der Software integriert? So haben Sie den schnelleren Überblick über den tatsächlichen Warenbestand.

- Ist es über eine entsprechende Benutzerverwaltung möglich einen Lesezugriff für den Steuerberater einzurichten? Das hat den Vorteil, dass dieser direkt bei Fragestellungen, alle Informationen einsehen kann.

- Fragen Sie nach, ob die Software GoBD konform ist.

- Falls Sie die Software als Demoversion testen, fragen Sie nach, ob nach Anschaffung der Vollversion alle bisher erfassten Daten automatisch übernommen werden.

- Testen Sie den Bedienungskomfort und die Benutzerfreundlichkeit und fragen Sie nach individuellen Anpassungsmöglichkeiten, so dass Sie beispielsweise die Benutzeroberfläche nach Ihren Bedürfnissen einrichten können.

- Bietet die Software eine automatische Vervollständigung von Eingaben bzw. Feldern an?

- Umfasst die Kassenbuchsoftware eine mobile App, sodass auch von unterwegs Erfassungen möglich sind?

- Hat die Kassenbuchsoftware ein integriertes Zählprotokoll, das entsprechend gesichert werden kann?